Методика оценки объектов жилой недвижимости с учетом инвестиционных предпочтений

Аннотация

В статье проведен анализ активности домохозяйств на рынке недвижимости, динамика платежеспособного спроса на объекты жилой недвижимости. Построена модель развития рынка жилой недвижимости с учетом сопряжения предложения и спроса, а также регулирующей функции цены, которая и устанавливает баланс между ними.

Предложена методика оценки объектов жилой недвижимости с учетом инвестиционных предпочтений, основываясь на стоимости 1м2, уровне дохода домохозяйств и с учетом потребительских качеств жилья.

Данная методика оценка позволяет дифференцировать потребности по степени экономической доступности и таким образом определить приоритетные направления развития строительной отрасли России.

Ключевые слова: активность домохозяйств, рынок недвижимости, объекты жилой недвижимости, платежеспособный спрос инвестиционные предпочтения, потребительские качеств жилья, оценка объектов жилой недвижимости.08.00.05 - Экономика и управление народным хозяйством (по отраслям и сферам деятельности)

Изучая отрасль жилищного строительства, можно наблюдать динамику процессов, которые тесно коррелируют с общеэкономическими тенденциями и обуславливают тесную взаимозависимость между развитием различных отраслей хозяйства и инвестиционно-строительным комплексом.

Развитие жилищного строительства в России напрямую зависит от возможности привлечь финансовые ресурсы потенциальных инвесторов, в данном случае в их качестве нами рассматриваются домохозяйства. Также на этот процесс большое влияние оказывает развитие различных форм реализации жилья, которые зависят от возможности государства создать правовые и экономические условия, чтобы принадлежащие гражданам денежные средства достаточно быстро переходили из разряда сбережений в разряд долгосрочных инвестиций. Специфической формой инвестирования объектов жилой недвижимости является ипотечное кредитование. Высокая эффективность такого перехода обеспечивается с помощью специализированных структур, имеющих соответствующие организационные и кадровые возможности, а именно агентств жилищных программ.

Высокая активность домохозяйств на рынке недвижимости считается при условии, что их доля в национальном богатстве страны составляет свыше 10%. В свою очередь косвенно о динамике национального богатства России можно судить по индексам основных макроэкономических показателей, а именно динамики реальных денежных доходов населения, динамики валовых накоплений, динамики валового внутреннего продукта.

Моделирование рынка жилой недвижимости невозможно без учета сопряжения предложения и спроса, и регулирующей функции цены, которая и устанавливает баланс между ними. Поэтому помимо платежеспособного спроса на объекты жилой недвижимости необходимо изучать и предложение, и ценовую динамику.

По мнению зарубежных специалистов рынка недвижимости: «В краткосрочной перспективе предложение жилищного фонда является неизменным, т.е. оно совершенно неэластично по отношению к ценам на отдельные жилища» [1, с. 26]. Такое неэластичное предложение жилищного фонда графически целесообразно представлять в виде вертикальной прямой (рис.1).

Рисунок 1 – Диаграмма спроса и предложения на жилье

Неэластичная природа предложения жилья следует из того, что оно не может быть мгновенно произведено (путем строительства новых объектов жилой недвижимости домов) либо уничтожено (за исключением стихийных бедствий или катаклизмов). Таким образом, повышение цены жилья с Ро до Р1 не в состоянии в краткосрочной перспективе сместить предложение с точки Qo в точку Q1. Скорее может произойти смещение кривой спроса Со на уровень Сс, которую можно называть кривой со смещенным спросом. Только при рассмотрении долгосрочной перспективы можно прогнозировать сдвиг предложения жилья в точку Q1 при сохранении цены на прежнем Ро.

Практика стран с развитой экономикой свидетельствует о том, что соотношение между ценой жилья и годовым совокупным доходом домохозяйств не должно превышать 4 – 6 единиц.

На рис. 2 представлено рассматриваемое соотношение для различных групп домохозяйств по отношению к стоимости типового жилья в г. Ростове-на-Дону. Также необходимо отметить, что семья должна тратить в месяц на погашение стоимости жилья не более 30% от совокупного дохода.

Рисунок 2 – Анализ критерия доступности типового жилья в г.Ростове-на-Дону

Анализируя полученные данные, можно сказать, для что домохозяйств, доход которых не более 80000 руб. в месяц, жилье на рынке г.Ростова-на-Дону практически недоступно. Домохозяйства с доходами от 80000 до 100000 руб. в месяц могут рассчитывать на приобретение однокомнатной квартиры. А для домохозяйств с доходами более 100000 руб. в месяц реально приобретение однокомнатной квартиры и возможность стать обладателем двухкомнатной квартиры. Осуществленные расчеты показывают, что уровень доступности жилья в г.Ростове-на-Дону еще очень низок.

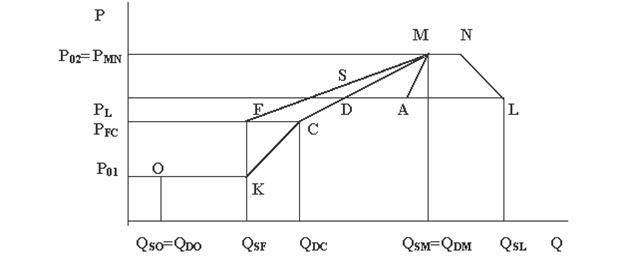

Далее изучая изменение цены на объекты жилой недвижимости, платежеспособного спроса и предложения жилья при росте доходов домохозяйств, его можно изобразить в виде графика (рис. 3).

Спрос и предложение до повышения уровня доходов уравниваются в точке О, в которой равновесная цена равна Р01. При повышении доходов домохозяйств увеличивается спрос на объекты жилищного строительства. На рисунке 3 отрезок ОК показывает рост спроса (за счёт увеличения доходов) и рост предложения при неизменном уровне цен Р01, то есть в этом случае строительная отрасль удовлетворяет возрастающий спрос. Но при дальнейшем росте доходов домохозяйств, удовлетворить спрос можно только за счет введения новых строительных технологий. Для этого необходим определенный промежуток времени.

D (OKCM) – кривая спроса;

S (OKFMNLAM) – кривая предложения;

Р01 – равновесная цена до увеличения доходов;

Р02 – равновесная цена после увеличения доходов

Рисунок 3 – Изменение цены, спроса и предложения от увеличения доходов потребителей

За время введения новых строительных технологий цена выросла с Р01 до РFC за счет превышения спроса над предложением на величину отрезка FC (QD C - Q SF). В дальнейшем рост спроса от точки С и рост предложения от точки F приведут к уравновешиванию спроса и предложения в точке М с равновесной ценой Р02. Это говорит о том, что рост доходов домохозяйств приведет к росту цен от Р01 к Р02 и увеличению темпов строительства от Q SO до Q SM одновременно. Дальнейшее увеличение вводимых в эксплуатацию метров жилья на каком-то этапе не приведет к повышению цен (от т. М к т. N на рисунке 3). Увеличение темпов строительства может привести к снижению цен на жилье до цены РL, при которой строить будет не выгодно. Цена PL зависит от роста цен на ресурсы, что неизбежно при росте доходов. После этого происходит снижение производства (от Q SL к Q SM или от точки L к точке М через точку А на рисунке 3) и, как следствие, уравновешивание спроса и предложения с установлением равновесной цены Р02.

Необходимо отметить, что платежеспособность населения (домохозяйств) зависит от уровня и динамики роста его доходов. Жилье относится к товарам высшей категории, спрос на которые напрямую зависит от денежного дохода. Поэтому не возможно увеличение спроса без существенного роста среднего уровня доходов населения [3].

Далее нами проведена оценка жилья с учетом потребительских качеств, от которых зависят инвестиционные предпочтения. Все показатели сведены в три группы.

Показатели первой группы обусловлены типом здания, его проектным решением, планировкой и компановкой квартир, характером застройки районов. Данная группа включает объемно-планировочные, стоимостные и эксплуатационные показатели:

1) характеристика и параметры жилья;

2) зоны застройки (районы);

3) стоимость жилья;

4) эксплуатационные расходы (жилищно-эксплуатационные услуги);

5) износ зданий и помещений.

Показатели второй группы обусловлены принятыми стандартами жилищного строительства и сложившимися в регионе ценами на жилищно-коммунальные услуги. Вторая группа показателей характеризует функционально-эксплутационные параметры жилья и включает:

1) показатели общей и жилой площади квартир;

2) средний срок эксплуатации до капитального ремонта и расходы на его проведение;

3) средневзвешенные цены на жилищно-коммунальные услуги и квартирную плату.

Третья группа показателей характеризует доходность инвестиций в жилье и включает:

1) возможность превращения жилья в доходную недвижимость;

2) ставки арендной платы за жилье и их прогнозируемую динамику;

3) степень ликвидности жилья в регионе.

На сегодняшний день стоимость жилья является одним из наиболее значимых показателей доступности жилья для граждан Российской Федерации. Таким образом, основываясь на стоимости 1м2 и уровне дохода домохозяйств, с учетом потребительских качеств жилья (площадь квартиры, характеристика жилья, район застройки) методику оценки объектов жилой недвижимости с учетом инвестиционных предпочтений можно представить следующим образом:

Xg = ,

,

где Xg - показатели города, в котором будет приобретаться жилье домохозяйством,

Xr – показатели района города, которые наиболее привлекательны для домохозяйств,

r – количество районов в городе (r = 1,2,3 … а),

Xr =  ,

,

где Xd – показатели домов, которым отдадут предпочтения домохозяйств,

d – количество домов (d = 1,2,3 … b),

Xd =  ,

,

где Xk – показатели квартир, которые в настоящее время смогут приобрести домохозяйства,

k – количество квартир (k = 1,2,3 …c).

Интегральный показатель оценки потребительской привлекательности объекта жилой недвижимости (жилья) будет иметь следующий вид:

Xint =  ,

,

где Xint – интегральный показатель оценки потребительской привлекательности объекта жилой недвижимости;

Xkdrg – частные показатели, учитывающие основные свойства объекта.

Согласно данной методике показатели потребительской привлекательности жилья представлены в относительных величинах, что обеспечивает им единую размерность.

Относительное значение показателей представляется в долях единицы (максимум едини), так как его расчет ведется путем сравнения фактического и лучшего значения данного показателя в регионе:

X = Xf / Xn,

где X – относительное значение оцениваемого показателя;

Xf – фактическое абсолютное значение оцениваемого показателя,

Xn – наилучшее абсолютное значение оцениваемого показателя в регионе.

Объекты жилой недвижимости обладают абсолютной потребительской привлекательностью при значении интегрального показателя равного единице. В диапазонах от 0,9 до 0,7 – высокая привлекательность, 0,6-0,4 – устойчивая привлекательность, 0,3 и ниже – низкая привлекательность.

Данная методика- оценка позволяет дифференцировать потребности по степени экономической доступности и таким образом определить приоритетные направления развития отрасли жилищного строительства России.

Литература

1. Жилищная экономика. Пер. с англ. / Под ред. Г. Полянского. – М.: Дело, 1996.-224.

2. Зубков Г.М., Стаханов В.Н. Рынок недвижимости.- Ростов-н/Д.:Изд-во РГСУ, 1997. – 127 с.

3. Бондаренко Н. Анализ субъективных оценок нормального дохода и прожиточного минимума // Мониторинг общественного мнения. – 2001. - №1. – с. 46.

4. Официальный сайт Федеральной службы государственной статистики http://www.gks.ru.

5. Официальный сайт Администрации Ростовской области http://www.donland.ru.

6. Официальный сайт Территориального органа федеральной службы государственной статистики по Ростовской области http://rostov.gks.ru.

7. Сергей Горлов Авторская книга «Новая экономикс» http://gorlov.inf.ua/index.html.